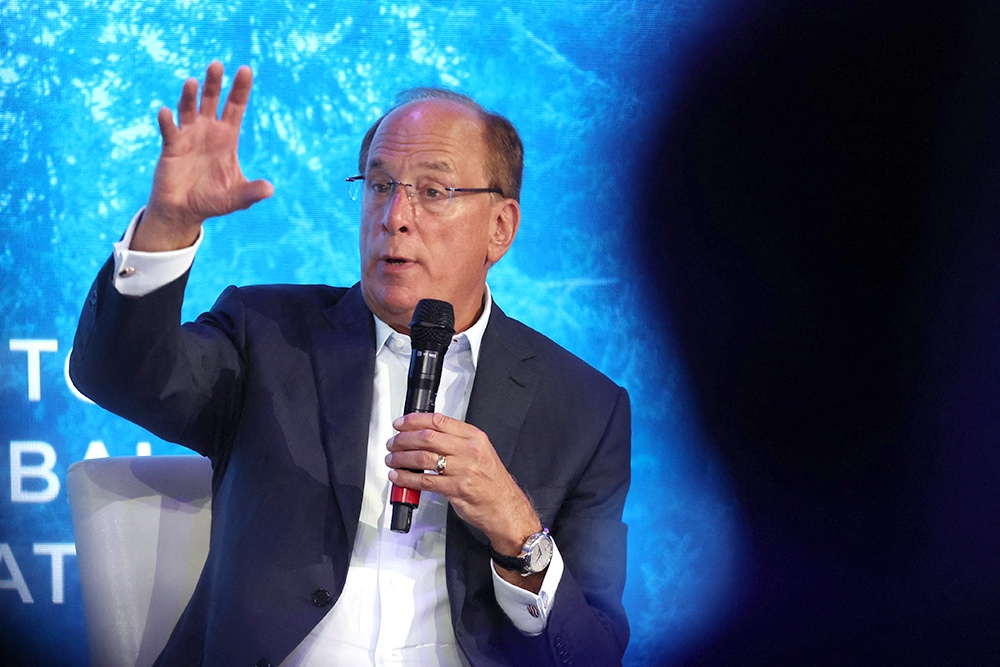

Глава инвестфонда BlackRock предупредил о "потерянном десятилетии" в США из-за долгов

В своем ежегодном письме инвесторам и топ-менеджерам глава инвестфонда BlackRock отметил, что на текущий момент складывается "острая ситуация": существует плохой сценарий, при котором экономика Соединенных Штатов начнет напоминать японскую в конце 1990-х и начале 2000-х, когда долг превышал ВВП и приводил к периодам жесткой экономии и застоя.

Финк указал на то, что недавнее повышение доходности казначейских облигаций США на 3 п.п. (до 4%) говорит о долгосрочных инфляционных ожиданиях и риске резкого роста процентных ставок ФРС и потребует дополнительный $1 трлн только процентных выплат в течение следующих 10 лет.

Он также акцентировал внимание на том, что США с высоким уровнем долга будет намного сложнее бороться с инфляцией, так как денежно-кредитные власти не смогут повысить ставки без существенного увеличения и без того неприемлемого счета за обслуживание долга.

Глава инвестфонда BlackRock напомнил, что американский государственный долг растет со скоростью $1 трлн примерно в 100 дней, и это негативно влияет на потребительские цены. По мнению Финка, этим и объясняется рекордно высокий уровень цен на золото и биткоин, которые, по его словам, считаются "средствами защиты от инфляции". Он добавил, что власти не могут всегда полагаться на покрытие бюджетного дефицита инвесторами.

Ранее глава независимой фискальной службы Конгресса Филлип Свэгел заявил о том, что госдолг США продолжает расти по "беспрецедентной траектории", что может вызвать крах правительства и национальной валюты. Свэгел уверен, что роль доллара как мировой резервной валюты не всегда будет защищать США от давления рынка.

Аналогичного мнения придерживается и доцент программы "Международная экономическая безопасность" Института мировой экономики и бизнеса РУДН Хаджимурад Белхароев. В беседе с "Российской газетой" он подчеркнул, что от взаиморасчетов долларом мировому сообществу необходимо уходить поэтапно, и добавил, что в рамках БРИКС этот процесс уже начался и постепенно будет набирать обороты.

"В свете динамично развивающейся относительно новой международной организации БРИКС, переход ее членов на взаиморасчеты в национальных валютах означает, что доллар как платежная единица будет менее востребован по причине того, что 10 стран-членов БРИКС - это практически 48% производственных мощностей в мире. При этом более 40 государств уже проявляют прямую заинтересованность в вопросе присоединения к организации", - сказал Белхароев.

По мнению инвестиционного стратега УК "Арикапитал", доцента Финансового университета при правительстве РФ Сергея Суверова, проблема США состоит не только в растущем госдолге, но и гигантском дефиците бюджета, который составляет примерно 40% мирового дефицита бюджета. То, что в перспективе Америке все труднее будет обслуживать долг, признают многие западные, в том числе и американские эксперты. "Это может подорвать доверие к доллару как резервной валюте и стать триггером нового мирового финансового кризиса в долгосрочной перспективе", - предупредил Суверов.